Por Erik Feyen, Daniela Klingebiel y Marco Ruiz

Los mercados de criptoactivos han crecido significativamente en la última década y su presencia y estructuras de mercado han evolucionado rápidamente. El reciente lanzamiento de productos cotizados en bolsa en los Estados Unidos ha impulsado aún más el interés en los criptoactivos, ya que los precios han reanudado un rápido aumento. En este contexto, los inversores institucionales, incluidos los bancos centrales, han estado explorando la exposición a los criptoactivos y revisando si es conveniente incluir estos instrumentos en sus carteras.

Para los bancos centrales, la respuesta hoy es no. Los criptoactivos no cumplen hoy con los requisitos básicos para ser activos de reserva.

A diferencia de los mercados de activos tradicionales, los mercados de criptomonedas trascienden las fronteras nacionales, operan las 24 horas del día, los 7 días de la semana en todo el mundo, son completamente digitales y apuntan a ser descentralizados. nuevo papel Presenta un marco conceptual para analizar si los criptoactivos podrían eventualmente servir como activos de reserva sólidos para los bancos centrales y los administradores de reservas.

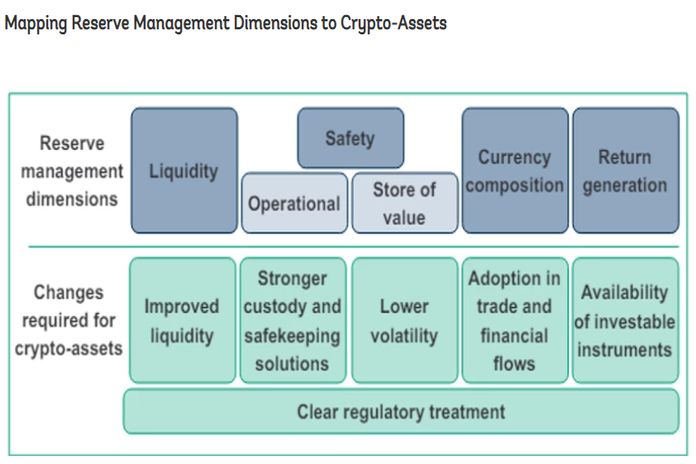

Los activos de reserva son activos financieros extranjeros que los bancos centrales mantienen con fines de seguro, para mantener la estabilidad económica y financiera en tiempos de shocks externos adversos y para llevar a cabo la política cambiaria. Tradicionalmente, los bancos centrales siguen un enfoque de inversión conservador, centrándose en activos de renta fija de alta calidad denominados en dólares estadounidenses y euros. Como las reservas se necesitan sobre todo durante las crisis, los criterios principales para los activos de reserva son la liquidez y la seguridad. Se da menos importancia a la rentabilidad. Proponemos un marco conceptual simple para evaluar la viabilidad de los criptoactivos como activos de reserva, centrándonos en varias dimensiones (véase la figura).

Liquidez Se refiere a la rapidez y facilidad con la que un activo puede convertirse en efectivo sin afectar significativamente su precio. Los activos de reserva viables deben demostrar una alta liquidez. Las principales criptomonedas, como Bitcoin y Ethereum, tienen volúmenes de negociación sustanciales, pero estos volúmenes aún están significativamente por debajo de los de los activos de reserva tradicionales. Además, la profundidad general del mercado y el potencial de manipulación de precios siguen planteando inquietudes.

Además, la liquidez de los criptoactivos puede verse influida por el sentimiento del mercado, las Noticias regulatorias y los avances tecnológicos, lo que lleva a períodos de volatilidad extrema. Los bancos centrales requieren activos que puedan liquidarse de manera confiable con un impacto limitado en el mercado en tiempos de estrés económico, un criterio que los criptoactivos aún no pueden cumplir debido a su estructura de mercado relativamente inmadura.

Seguridad Se refiere a la estabilidad y previsibilidad del valor de un activo. Los activos de reserva deben presentar un riesgo bajo para conservar su valor cuando se producen shocks inherentemente impredecibles y la capacidad de los mercados para fijar el precio de los activos puede verse afectada. Los criptoactivos son inherentemente volátiles y sus precios están sujetos a oscilaciones drásticas debido a la especulación del mercado, los anuncios regulatorios y las tendencias macroeconómicas.

Si bien la Tecnología blockchain que sustenta los criptoactivos está diseñada para ser segura, el ecosistema en general incluye riesgos como piratería, fraude y fallas operativas. La custodia y resguardo de los criptoactivos difieren fundamentalmente de los de los activos financieros tradicionales y son más similares a los instrumentos al portador. En particular, los criptoactivos requieren una gestión cuidadosa de las claves criptográficas privadas asociadas con la billetera que contiene y permite el acceso a los fondos de un usuario.

La falta de valor intrínseco y la dependencia del interés especulativo socavan aún más la seguridad de los criptoactivos como activos de reserva fiables. Los bancos centrales priorizan los activos con un riesgo mínimo y la naturaleza volátil de los criptoactivos plantea un desafío importante en este sentido.

La composición de los flujos comerciales y financieros determina en gran medida la composición de la moneda de reservas extranjeras en la mayoría de los países. Estos pagos transfronterizos siguen estando denominados y ejecutándose en gran medida en monedas fiduciarias, especialmente el dólar estadounidense. Es poco probable que los bancos centrales incluyan criptoactivos en su combinación de activos hasta que estos activos desempeñen un papel más sustancial en el sistema monetario global y se conviertan en medios de intercambio y depósitos de valor ampliamente aceptados, nada de lo cual parece probable en un futuro cercano. Las monedas estables tampoco se utilizan ampliamente en la actualidad para los pagos, ya que aún plantean diversos riesgos y la incertidumbre regulatoria sigue siendo alta.

Devolver Para la mayoría de los bancos centrales, la seguridad y la liquidez son factores secundarios en relación con los activos de reserva. No obstante, generar rendimientos suficientemente altos ayuda a los bancos centrales a aumentar sus reservas y generar ingresos. Los criptoactivos han demostrado tener potencial para generar altos rendimientos, a menudo superiores a los activos tradicionales, pero estos rendimientos conllevan una alta volatilidad y riesgo que los bancos centrales suelen evitar en sus estrategias de gestión de reservas.

Los bancos centrales necesitan claridad jurídica y supervisión regulatoria para gestionar eficazmente los activos de reserva. entorno regulatorio La situación de los criptoactivos sigue evolucionando. Muchos países aún no han establecido marcos regulatorios claros y las regulaciones existentes varían ampliamente. De hecho, la implementación de las directrices internacionales y las nuevas normas vinculantes está en sus primeras etapas y sigue siendo inconsistente en los distintos países. La incertidumbre en la regulación nacional y el arbitraje regulatorio internacional plantean riesgos para la aceptabilidad de los criptoactivos. La falta de marcos regulatorios consistentes puede generar riesgos legales y operativos, lo que dificulta que los bancos centrales incorporen los criptoactivos a sus estrategias de gestión de reservas.

A pesar de los altos rendimientos y la creciente liquidez, los mercados de criptoactivos y sus participantes deben superar múltiples obstáculos para convertirse en un instrumento de reserva extranjera elegible. Se requeriría un aumento significativo de la liquidez y una reducción de los costos de transacción, así como una reducción significativa de la volatilidad de los precios, soluciones de custodia y salvaguarda fortalecidas, una mayor disponibilidad de instrumentos de inversión adecuados y una adopción generalizada en el comercio y los flujos financieros globales. El requisito fundamental de un tratamiento regulatorio y de supervisión internacional y nacional claro, integral y consistente es una condición previa que atraviesa todas las dimensiones de la gestión de reservas.

Los avances en el mercado de criptomonedas, como una regulación más estricta y una infraestructura de mercado mejorada, pueden resolver gradualmente estas preocupaciones. Sin embargo, actualmente parece poco probable que los criptoactivos puedan cumplir con estos criterios en un futuro próximo.